|

|

|

Capitolul 1: Analiza externa

Capitolul 1.1.: Analiza macroeconomica

Mediul politic

Salamul si mititelul. electoral

Odata cu intrarea in Uniunea Europeana, statul roman a fost „nevoit” sa se supuna regulilor noului „regat” caruia ii pasea pragul. Astfel, normele europene s-au impus in ograda oricarui roman, cu precadere in cazul producatorilor agricoli si IMM_urilor. Schimbari care s-au resimtit prin inchiderea a peste 40 % dintre IMM-uri, plusand cu desfiintarea a sute de ferme.

Necesarul unui suport financiar din partea statului s-a simtit realmente in buzunarul fermierilor. Aici a intervenit sistemul de finantare SAPARD, Uniunea Europeana fiind dispusa sa ofere 12 miliarde de euro fermelor romanesti pentru dezvoltare, timp de 6 ani, incepand cu 2006.

Astfel, statul roman, desi influentat de coloratura politica a fiecarui partid, a pus bazele primelor ferme la nivel european (vezi Pig Farm) si s-a bucurat de sustinerea acestuia.

Aproape jumatate de secol de comunism, un mandat 'socialist-popular' si 43 de ani de restrictii. O revolutie, 5 mandate democratice, 19 ani de libertate. Un fel de comunism vs democratie, creveti vietnamezi vs ceafa de porc, soia vs biftec, Iar daca ar fi sa transferi comunismul printr-o alegorie alimentara, categoric sinonimul ar fi salam de soia. Ferice de '89, s-a dat iama-n abatoare si la masina de tocat carne. Astfel, a aparut muschiul, sunca presata, sunculita, parizer, carnati, salam, carne de porc, vita, oaie, manzat. Afumata, cruda, uscata, traditionala, cu piper verde, negru, cu ierburi aromate, usturoi

Daca pana

in 89, carnea era un stigmat al sustinatorilor politici

ceausisti, al alesilor, astazi mezelurile sunt

castigul oricarui muritor de rand. Nici campaniile electorale nu mai

sunt ce au fost odata. Mizand pe reprimarile comuniste, astazi

votul electoral se castiga in schimbul mititelului electoral (in

cardasie cu ceafa, carnati si

Astfel, cu un usor ton ironic si printr-o analogie, este usor de intuit faptul ca aceste petreceri campenesti cu mezeluri si derivate din carne sunt o forma in masa de influenta tocmai prin obisnuinta si comportamentul consumatorului excesiv de carnivor. Doar Uniunea ce ne mai pune bete-n roate la Ignat.

Mediul legislativ -

Uniunea ordona,

Carcase de porc EUROPene

'Clasificarea carcaselor (dupa sistemul EUROP) este universala si deja se trece la sisteme mai complicate, in care clasificarea comerciala se face prin ponderea diferitelor portiuni valoroase (cotlet, pulpa, etc).Intr-adevar, datorita uniformitatii carcaselor(a caror medie nationala este de 56% procent de carne),sistemul EUROP a devenit aproape irelevant in diferentiere-iar noi abia speram sa il aplicam anul viior. Marcile de calitate sunt la moda: un abator, de exemplu, impune furnizorilor norme precise de furajare si protectie a animalelor (asa zisa bunastare), iar controlul fermelor e facut de o firma independenta, pentru a garanta obiectivitatea. In plus, fiecarei carcase i se determina pH-ul, iar carnea acida este depunctata, pentru ca aceasta exprima deficiente legate mai ales de odihna si transportul animalelor la abator.

Marcile regionale se practica de asemenea. Micii producatori (mai ales) se constituie in asociatii si, sub o anumita sigla, garanteaza ca animalele provin numai din acea zona si au primit furaje preponderent din zona. Este o tehnica de marketing ce se adreseaza „patriotismului local' al cumparatorilor, constientizati ca alegerea acestor produse inseamna sprijinirea producatorilor din propria regiune. In general, marcile regionale au capatat influenta dupa criza ESB, cand consumatorii se fereau de importuri si preferau sa cumpere carne chiar din zona lor.

Participantii la instruire (fermieri, procesatori si medici veterinari) au

retinut cateva idei cu aplicabilitate in Romania, intre care:

1.Subventionarea

investitiilor in protectia mediului inconjurator: dupa modelul grilelor utilizate la obtinerea

avizului de mediu, se pot face evaluari precise ale conformitatii cu

normele europene. Sprijinirea de catre stat a acestor investitii are

marele avantaj al amenajarii noilor ferme conform directivelor UE,

fara a mai fi nevoie de adaptari ulterioare. E drept, proiectele

SAPARD includ aceasta conditie, dar este nevoie de un sprijin suplimentar

din partea statului, pentru sansa cresterii porcinelor in

2.Subventionarea investitiilor pentru protectia animalelor: bunastarea animalelor a incetat de mult sa mai fie un moft si, daca vrem in Europa, trebuie sa stim ca porcii, pasarile si celelalte vietuitoare care ne hranesc nu mai pot fi exploatate oricum. Renuntarea la intensivitatea extrema inseamna costuri suplimentare, atat initiale cat si de exploatare. Fara ajutor guvernamental, fermele noastre nu au sanse de a fi competitive.

3.Subventionarea

calitatii: subventiile

la carne sunt extrem de utile, cu toate neajunsurile legate de intarzieri, si

efectul lor se constata in cresterea efectivelor si a productiei de carne.

In plus, ele aduc la suprafata importante cantitati de carne ce

hranesc economia subterana. Se impune, totusi, ca din 2004

aceste subventii sa fie conditionate de calitate.

4.Implementarea sistemului EUROP: pe masura ce ne apropiem de

etapele finale, dificultatile cresc, pentru ca trebuie definite

amanuntele practice. In primul rand, am retinut din

5.Renuntarea

imediata si totala la vaccinarea antipestoasa: chiar daca fermele mari au reticente (usor

de inteles) in privinta abandonarii acestei vaccinari, masura

este absolut necesara, si nu numai pentru ca o impune Uniunea

Europeana. Oriunde a fost aplicata (

Asadar, alaturi de

insuficienta cantitativa a productiei de carne, piata romaneasca sufera si din

cauza calitatii necorespunzatoare a animalelor. Industria, in primul rand, are

nevoie de carcase cu un continut ridicat de carne macra, ceea ce inseamna

randamente sporite, scaderea costurilor de productie si, proportional,

reducerea pretului produselor dincarne.

Efectivele actuale de porcine sunt cantonate in proportie de peste 80% in

gospodariile populatiei, sector caracterizat prin genetica inferioara, nutritie

necorespunzatoare si tehnologie arhaica, practic inexistenta. Acestea se traduc

in variabilitatea extrema a carcaselor, al caror continut de grasime este cu

20-30% mai mare decat cel inregistrat in Occident.

Se impune, deci, ridicarea rapida a calitatii animalelor noastre, ceea ce implica insa investitii serioase la toate capitolele zootehnice. Aceste investitii vor fi facute in momentul in care piata plateste calitatea si nu numai cantitatea.

Sistemul de gradare (clasificare) EUROP este aplicat obligatoriu in intreaga Uniune Europeana si in cateva state candidate si el permite tocmai evaluarea obiectiva a continutului de carne in carcasa si, legat de aceasta, plata animalelor conform acestui indicator. Aplicarea sa a generat in toate aceste zone un progres rapid al calitatii porcinelor, ca si incetarea diferendelor permanente intre abatoare si crescatori, fiecare nemultumit de pretul fixat prin apreciere subiectiva.

Industria cautand

carcase de calitate similara celei europene, Asociatia Romana a Carnii este un

suporter declarat al implementarii urgente a sistemului EUROP in

Aplicarea obligatorie a sistemului EUROP si a platii conform acestuia sunt prevazute pentru inceputul anului 2004. Pentru obtinerea unor rezultate si mai rapide in imbunatatirea calitatii efectivelor noastre de porci, ARC va propune corelarea si conditionarea acordarii subventiilor la carne de rezultatele gradarii EUROP.

Prelucrarea carnii

Drumul de la halca la salam

Mezelurile

romanesti vor fi preparate dupa reguli stricte si cu anumite

restrictii, dupa ce incepand cu data de 8 aprilie va intra in vigoare

Ordinul nr. 560/1271/339210/2006 pentru aprobarea Normelor cu privire la

comercializarea produselor din carne, publicat in Monitorul Oficial, Partea I

nr. 10 din 08/01/2007, ordin ce reprezinta o premiera pentru

industria de mezeluri din Romania.

Spre exemplu, la fabricarea salamului de

Nici la Salamul de vara nu mai sunt permise carnea separata mecanic (MDM), organe si amidon sau amidonuri modificate. Pentru celelalte sortimente se admite utilizarea organelor in proportie de 15%.

Acelasi ordin prevede ca la fabricarea carnatilor Cabanos se va utiliza carne de porc, vita si slanina, nu se vor mai utiliza carne separata mecanic, organe si amidon sau amidonuri modificate, ghiudemul si babicul se vor utiliza ca materie prima doar carnea de oaie, capra si carne de vita.

La conservele de porc in suc propriu si conservele de vita in suc propriu, cantitatea de carne trebuie sa fie de minimum 60% din masa neta, grasimea de maximum 10% raportata la masa neta, in cazul conservei de vita in suc propriu, si de maximum 20%, in cazul conservei de porc in suc propriu. La ambele sortimente nu se admite utilizarea carnii de porc sau de pasare separate mecanic si a proteinelor de origine vegetala.

Pateul de ficat

trebuie sa aiba un continut minim de ficat de 15% si este

interzisa utilizarea carnii de porc sau pasare separata

mecanic, a amidonului sau amidonului modificat si a proteinei de origine

vegetala. Daca totusi se foloseste carne separata

mecanic, fierberea si coacerea trebuie facute la minimum 72°C si

timp de cel putin 20 de minute.

In cazul in care la fabricarea produselor din carne se utilizeaza amidon

sau amidonuri modificate, proportia maxima a acestora in

componenta produsului finit trebuie sa fie de 4%.

Pe etichetele produselor din carne trebuie mentionata obligatoriu

natura tratamentului termic utilizat, iar la conservele mixte pe eticheta

trebuie trecut procentul de carne existent in produsul finit, iar in cazul

utilizarii de carne separata mecanic, aceasta se va mentiona

distinct pe eticheta.

Ordinul este semnat de Ministerul Agriculturii, Padurilor si

Dezvoltarii Rurale, Ministerul Sanatatii Publice,

Autoritatea Nationala Sanitar-Veterinara, Autoritatea

Nationala pentru Protectia Consumatorilor, si a fost

elaborat in colaborare cu Asociatia Romana a Carnii.

Sistemul EUROP

Sistemul EUROP in aprecierea carcaselor de porcine

Uniunea

Europeana a legiferat sistemul EUROP prin Reglementarea Consiliului CEE

nr. 3220/13.11.1984 privind clasarea carcaselor la porcine dupa scara

unitara a comunitatii (cu modificarile efectuate prin

Ordonantele nr. 3530/86 si 3513/93). Obiectivele introducerii sistemului

sunt: existenta unui sistem unitar de apreciere a carcaselor; plata producatorului;

definirea valorii comerciale a carcaselor pe fluxul de sacrificare; o baza

pentru raportarea pretului; introducerea unor masuri de reglementare

a pietei si comertul exterior al Comunitatii Europene.

Pe baza reglementarilor, carcasele de porcine vor fi clasate dupa

sacrificare in momentul cantaririi in 6 clase in functie de procentul de

tesut muscular (carne macra).

Estimarea procentului de tesut muscular se face prin utilizarea

diferitelor aparate sau metode a caror ecuatii specifice sunt verificate

prin transari (disectii) experimentale in fiecare

Aplicarea sistemului are o serie de avantaje privind: satisfacerea cerintelor consumatorilor pentru o carcasa de porcine cu un continut ridicat de carne macra; asigurarea industriei de prelucrare a carnii cu o carcasa cu un procent redus de grasime; realizarea unei eficiente crescute la producatori prin reducerea consumurilor de furaje, cunoscand ca pentru un kilogram de carne se consuma mult mai putina energie decat pentru un kilogram de grasime (raportul fiind de aproximativ 1:2).

Totodata, se va realiza si o ameliorare genetica in directia productiei de carne prin solicitarea unor reproducatori cu potential genetic pentru proportii ridicate de tesut muscular: implementarea unui sistem de plata a carcaselor de porcine stimulativ pentru carcasele cu un continut ridicat de carne macra, alinierea Romaniei la legislatia Uniunii Europene.

Etape in

implementarea sistemului crearea unor organisme pentru efectuarea

operatiunilor;

alegerea metodelor – aparatelor pentru estimarea cantitatii de carne

macra (procent tesut muscular); experiment de transare agreat

pentru stabilirea modelului matematic al metodelor (aparatelor);formarea

clasificatorilor si controlorilor; stabilirea metodei de agreere a

clsificatorilor; legislatie nationala.

O alta problema care trebuie luata in consideratie este legata si de modificarea genetica a porcinelor dupa aplicarea unor programe de ameliorare si utilizarea de noi populatii cand formulele vor trebui actualizate.

Cerintele minime pentru omologarea aparatelor si metodelor de estimare a procentului de carne macra dupa normele UE sunt:

• transarea

(disectia) experimentala a unui numar minim de 120 carcase;

• precizarea modelului de disectie (disectie totala sau pe 4

piese);

• alegerea punctelor de masurare in conformitate cu aparatele sau metodele

stabilite pentru omologat;

• calcularea formulelor de estimare pe baza datelor obtinute si se

impune ca deviatia standard a erorii sa fie mai mica de 2,5.

Transarea (disectia) experimantala

In general, numai 4 portiuni principale sunt supuse disectiei totale; aceasta inseamna separarea completa a tesuturilor pulpei, cotletului, spetei si mijlocului de piept in muschi, oase si grasime. Grasimea este impartita in grasime subcutanata (inclusiv piele) si grasime intermusculara. Cea de-a doua ramane dupa disectia fiecarui muschi.

Toate greutatile, exceptand pe cea a semicarcasei, trebuie inregistrate cu o precizie maxima de 10 g, si mai bine, cat mai aproape de 5 sau 1 g, daca este posibil.

Procedura de portionare

Portionarea carcasei deriva din metoda germana DLG si nu difera de metoda initiala de referinta UE. Separarea tuturor portiunilor nu mai este necesara, deoarece numai pulpa, cotletul, spata, mijlocul de piept si muschiuletul sunt necesare in noua metoda de referinta UE. Cu toate acestea, in timpul portionarii sunt separate restul portiunilor. Rasoalele cu picior, ca si capatana cu gusa sunt cantarite impreuna.

La inceputul procedurii de portionare, muschiuletul este detasat printr-o taietura transversala imediat inaintea punctului cranial al simfizei pubiene si este scos din carcasa.

Mediul economic

Salamul romanesc traitste in (com)Uniune

Evolutia firmelor romanesti producatoare de mezeluri

Odata cu intrarea in Uniunea Europeana, pe piata romaneasca si-au facut aparitia si mezeluri produse in alte state membre, astfel incat concurenta a devenit mai mare si, implicit, profiturile producatorilor autohtoni au mai scazut.

Potrivit datelor financiare publicate pe site-ul Ministerului Finantelor, unii dintre marii jucatori de pe piata mezelurilor au avut rezultate mai slabe in 2007 fata de anul anterior.

De exemplu, compania Angst a realizat anul trecut un profit net de 4,061 milioane lei, la o cifra de afaceri de 169 milioane de lei, iar in 2006 obtinea un profit net de 5,46 milioane lei, la o cifra de afaceri de 148 milioane de lei.

Companiile din Grupul Cris-Tim au inregistrat, in majoritatea lor, scaderi semnificative ale profiturilor, la cifre de afaceri asemanatoare. Astfel, Cristim 2 Prodcom, specializata in marketing, vanzari si distributie de mezeluri, a avut in 2007 un profit net de 212.000 lei, la o cifra de afaceri de 325 milioane de lei.

In anul precedent, firma realizase un profit de 907,5 mii lei si o cifra de afaceri de 352 milioane de lei. Recunostinta Prodcom, firma care detine fabricile de mezeluri de la Filipestii de Padure, judetul Prahova, a inregistrat anul trecut un profit net de 14,6 milioane lei, la o cifra de afaceri de 226 milioane, dupa ce, in 2006, avusese un profit net de 18,6 milioane de lei.

Eco Ferm, care administreaza fermele de crestere a animalelor, a obtinut anul trecut un profit de aproximativ 192 mii lei si o cifra de afaceri de 14,2 milioane de lei. Cu un an inainte, societatea realizase un profit de 1,17 milioane lei, la o cifra de afaceri de 17,1 milioane. Singura firma din grup care a obtinut un profit mai mare anul trecut fata de 2006 a fost reteaua de magazine Impex Cris Tim - 762.000 lei profit net, fata de 49.000 de lei in 2006.

Si profitul net al companiei Tabco-Campofrio si-a redus un pic turatia in 2007, comparativ cu anul precedent, inregistrand un nivel de 9,52 milioane de lei, fata de 10,43 milioane in 2006. Si cifra de afaceri a scazut usor, de la 120,8 milioane lei in 2006 la 119,8 milioane lei anul trecut.

Producatorul de mezeluri Aldis Calarasi a inregistrat o scadere semnificativa a profitului net: 10,5 milioane lei in 2007, fata de aproape 18 milioane lei an anul anterior, la o cifra de afaceri de 290 de milioane anul trecut, respectiv de 272,5 milioane in 2006.

Caroli Prod 2000, companie din cadrul Caroli Foods, axata pe distributia mezelurilor, a inregistrat in 2007 un profit net de 1,44 milioane de lei, la o cifra de afaceri de aproape 196 milioane de lei. Asta dupa ce, in 2006, a avut pierderi de 39.000 de lei, la o cifra de afaceri de 161 milioane de lei. O alta companie din grupul Caroli Foods, TC Affaires, axata pe productia de mezeluri, a avut un profit de 2,87 milioane lei in 2007, comparativ cu 4,51 milioane in anul precedent. Din cadrul aceluiasi grup, Indcarf Pitesti a avut anul trecut o pierdere de un milion de lei, desi in 2006 inregistrase un profit de 198.000 de lei. Si profitul Kosarom Pascani a scazut anul trecut, la 2,11 milioane de lei, de la 3,36 milioane in 2006, la cifre de afaceri asemanatoare - aproximativ 72 milioane de lei. Principal Company, producatorul mezelurilor „Matache Macelarul”, a inregistrat anul trecut un profit net de aproximativ 742.000 lei si o cifra de afaceri de 47,6 milioane de lei.

Cu un an inainte, compania realiza un profit net de 690.000 lei si afaceri de 33,1 milioane de lei.

Firma braileana Marex a obtinut un profit net aproape dublu fata de 2006, de peste doua milioane de lei, comparativ cu 1,1 milioane in anul anterior, la o cifra de afaceri de 65,8 milioane de lei.

Compania Ifantis a inregistrat, anul trecut, o pierdere de 3,64 milioane lei, in crestere fata de 2006, cand avea pierderi de 1,37 milioane de lei, la cifre de afaceri asemanatoare, de aproximativ 24 milioane de lei. Si Ifantis Distribution a consemnat pierderi anul trecut, de 605.000 lei, mai mari fata de anul 2006-428,000 lei.

La randul sau, producatorul de mezeluri Medeus&Co Prodimpex a avut anul trecut pierderi de 3,5 milioane de lei, mai mari fata de cele consemnate in 2006, de aproape doua milioane de lei.

Dupa un an 2007 secetos, care a dus la scumpirea cerealelor, afectand crescatorii de animale si, implicit, procesatorii, anul 2008 pare sa fie, de asemenea, la fel de slab. In plus, este de asteptat ca urmarile crizei financiare ce a cuprins intreaga lume sa se faca simtite si pe plan intern, cel mai probabil spre sfarsitul anului. In acest context este prognozata o scadere a consumului de produse scumpe, ceea ce va determina o orientare tot mai accentuata a consumatorilor spre mezelurile ieftine.

Perspectivele pentru 2007 sunt foarte bune daca avem in vedere declaratiile date de reprezentantii ARC si de principalii procesatori de carne. Se asteapta o crestere a nivelului intregii piete, cu aproximativ 20%, concomitent cu o marire cu 5% a cantitatii de carne consumata, care va ajunge la 60 de kg/locuitor, cu 20 de kilograme mai putin comparativ cu media europeana, unde consumul este de 80 kg/locuitor. 2007 urmeaza sa confirme previziunile specialistilor din domeniu in sensul ca sectorul va consemna consolidarea pozitiilor detinute de marii jucatori, concomitent cu disparitia unui numar important de producatori mai mici. Se estimeaza ca aproximativ jumatate din procesatorii de carne vor iesi de pe piata, din cauza faptului ca nu au reusit sau nu vor reusi sa corespunda standardelor europene privind controlul si sigurata alimentelor. In plus, se asteapta intrarea pe piata a companiilor straine de profil, apreciere care a fost confirmata, deocamdata, doar de intrarea Reinert, numarul trei pe piata mezelurilor din Germania si numarul sapte european. Intrarea nemtilor de la Reinert va ridica competitia pe piata, acestia declarand ca au in vedere obtinerea unei cote de piata de 8-10% pana in 2009. In aceste conditii, toti jucatorii importanti au anuntat ca vor face investitii masive in capacitatile de productie pe care le detin sau in campaniile de promovare a brandurilor proprii. Angst va aloca 7 milioane euro pentru dezvoltarea infrastructurii celor trei fabrici detinute, Caroli are, de asemenea, prevazute investitii de peste 5 milioane euro in dezvoltarea fabricii de la Pitesti. Aldis si Cris-Tim au anuntat si ele investitii substantiale, ceea ce arata ca piata se va consolida. Chiar daca nu s-au anuntat intentii de preluare a unor firme romanesti, specialistii preconizeaza ca acest lucru se va intampla catre sfarsitul anului, cand sunt asteptate oferte concrete de la companiile multinationale.

Criza financiara = dieta vegetariana?

Mecanismul este destul de simplu. Toata industria alimentara si bunurile de larg consum vor fi afectate din cauza scaderii veniturilor, cu atat mai mult cu cat vorbim despre produse scumpe precum carnea si produsele din carne, acestea fiind primele din lista care sunt sacrificate. Potrivit evaluarilor analistilor europeni, anul 2009 nu va fi deloc unul stralucit, pentru ca vor scadea vanzarile, mai ales la produsele cu inalta procesare. Deja se observa orientarea consumatorilor, cel putin in unele state vestice, catre produse de masa, mai ieftine. Pana si cele ecologice si bio sunt cu un semn de intrebare acum. Toti sunt indatorati si, este o moda in Vest, vor strange cureaua.

Deocamdata, nu. Este inca devreme, suntem oarecum menajati fata de turbulentele externe. Sa speram ca vom ramane cat mai putin afectati, desi logica ne spune ca, desi numai prin ricoseu, vom avea si noi de suferit.

In 2008, consumul nu inregistreaza schimbari spectaculoase. Ceea ce ne afecteaza pe noi, procesatorii, este cresterea puternica a preturilor la materii prime. Pretul carnii de porc a crescut, in acest an, cu peste 30%, carcasa a ajuns la 1,7-1,8 euro pe kilogram.

Efective animale

Grupa de animale

Efectiv

Bovine

2725736

Porcine

3929204

Ovine

7373534

Caprine

695233

Cabaline

314921

Productia agricola animala

Produs

Cantitate

1995

Cantitate

2000

U.M.

Carne de bovine

823.516

361.521

tone greutate vie

Carne de porcine

1.794.710

600.243

tone greutate vie

Carne de ovine si caprine

323.638

118.683

tone greutate vie

Lapte

113.550

51.630

mii hl

Lana

48.646

17.997

tone

Oua

11.134

5.711

mil. bucati

Miere extrasa

20.870

11.746

tone

Sursa: Autoritatea Nationala Sanitar-Veterinaa si pentru Siguranta Alimentelor

Mediul natural

Politica agrara a Romaniei, implicit cea producatoare de carne, se afla in concordanta cu posibilitatile oferite de mediul natural si ecosistemul acesteia.

Din fericire,

Romania este o

28% din teritoriul Romaniei este exclusiv ocupat de pasuni pentru animale, deci nu exista restrictii in ceea ce priveste alimentarea animalelor, productia de furaje sau faneturi.

Mediul natural este constituit din ansamblul resurselor naturale necesare desfasurarii activitatii organizatiilor. Cresterea si importanta factorilor naturali este determinata de urmatoarele tendinte:

Cresterea costului energiei, preponderent dependenta de petrol (al carui pret este in crestere), ceea ce impune eforturi de cercetare-dezvoltare atat pentru resurse inocuitoare (energie solara, nucleara, eoliana) cat si pentru economisirea energiei.

Cresterea poluarii: calitatea mediului inconjurator este mult afectata, indeosebi de activitatea organizatiilor individuale, care fie manifesta neglijenta in depozitarea deseurilor chimice nucleare, materialelor plastice si ambalajelor din materiale nebiodegradabile, fie nu se preocupa pentru conceperea si productia de bunuri nepoluante, elaborarea si utilizarea de tehnologii ecologice si indeplinirea obligatiilor ce decurg din reglementarile pentru protectia mediului.

Mediul socio-cultural

300 de milioane de mezeluri cumparate zilnic de romani

Tendinta oamenilor de a se adapta rapid la o lume in continua evolutte, precum si cresterea numarului de persoane instruite fie prin recalificare, fie prin studii de specialitate, determina o crestere atat a fortei calificate de munca, cat si a cererii pentru produse de calitate superioara, realizate de intreprinzatori autohtoni, dupa standarde de calitate europene la preturi scazute fata de produsele de import.

Stilul de viata se modifica o data cu schimbarea nivelului de trai, a constientizarii necesitatilor psiho-fiziologice, o data cu schimbarea mentalitatiilor. Astfel apar schimbarile culturale in sistemul de valori care determina evolutia comportamentului general, inclusiv celui de consum, cumparatorul fiind mai informat si capabil sa aleaga in consecinta de cauza, cautand de regula raportul calitate-pret cel mai avantajos.

In trimestrul II 2008, rata de ocupare a populatiei in varsta de munca (15-64 ani) a fost de 59,7%, iar rata somajului BIM1 de 5,6%. Nivelul ratei de ocupare a populatiei in varsta de munca se situeaza la o distanta de 10,3 puncte procentuale fata de tinta de 70%, stabilita pentru anul 2010 prin Strategia de la Lisabona. In al doilea trimestru din anul 2008, populatia activa a Romaniei era de 10.059 mii persoane, din care, 9.493 mii persoane erau ocupate si 566 mii persoane erau someri BIM.

Categorii de populatie in trimestrul II 2008 - mii persoane -

Populația totala (21528)

Populația de 15 ani și peste (18249)

Populația activa (10059)

Populația ocupata (9493)

Sub 15 ani(3279)

Populația inactiva de 15 ani și peste (8190)

Șomeri BIM (566)

Raportul de dependenta economica (numarul persoanelor inactive si in somaj ce revin la 1000 persoane ocupate) a fost de 1268‰, mai ridicat pentru persoanele de sex feminin (1588‰), precum si pentru cele din mediul urban (1314‰).

Rata de activitate a populatiei in varsta de munca (15-64 ani) a fost de 63,5%

Rata de ocupare a populatiei in varsta de munca (15-64 ani) de 59,7% a avut un nivel aproapiat de cel din trimestrul corespunzator din anul precedent (59,6%), dar superior fata de cel din trimestrul anterior (+2,0 puncte procentuale).

Acest indicator avea, ca si in trimestrele anterioare, valori mai ridicate pentru barbati(66,4%, fata de 53,1% pentru femei) si pentru persoanele din mediul rural (62,8%, fata de 57,6% in mediul urban).

Rata de ocupare a tinerilor (15-24 ani) era de 25,9%.

In luna octombrie 2008 fata de luna anterioara, preturile marfurilor alimentare au crescut cu 1,1%, cele ale marfurilor nealimentare cu 0,5%, iar tarifele serviciilor cu 2,2%.

Salamul și parizerul raman mezelurile preferate de romani, chiar daca mulți dintre ei nu cumpara mai mult de cateva felii.

Salam,carnati si parizer

Salamul

reprezinta aproape 40% din totalul vanzarilor de mezeluri din ultimul an,

carnatii peste 20%, iar parizerul peste 15%. Astfel, din cele peste 160.000 de

tone de mezeluri consumate anual in Romania, trei sferturi sunt reprezentate de

salam, parizer si carnati.

Acelasi studiu mai arata ca aproape 90% dintre mezelurile vandute

anual sunt ambalate vrac și mai puțin de 3% din vanzari sunt

reprezentate de mezelurile vidate.

Mediul Tehnologic

Pentru omologare in Romania au participat urmatoarele aparate si metode:

Fat-o-Meater (FOM)-SFK-Technology-Danemarca

Ultra FOM-200-SFK-Technology-Danemarca

Ultra FOM-300-SFK-Technology-Danemarca

Metoda ZP-germana

Metoda ZP CMM-polonez

Aceste aparate pentru estimarea procentului de tesut muscular sunt cu sonda sau cu ultrasunete. In general, aparatele semiautomate se bazeaza pe utilizarea reflectantei diferentiata a undei de lumina sau ultrasunete de catre tesutul muscular si tesutul gras. Punctele de efectuare a masuratorilor sunt stabilite pe baza corelatiilor maxime existente intre diferitele dimensiuni ale stratului de slanina si muschi cu procentul de tesut muscular din carcasa. Cele mai utilizate masuratori sunt la nivelul vertebrelor lombare, intre a treia si a patra si la nivelul ultimelor coaste intre a treia si a patra.

Metoda Z.P. este o metoda simpla si consta in efectuarea a doua masuratori liniare pe carcasa, care sunt:

- grosimea

stratului de slanina deasupra muschiului Gluteus medius cu

includerea grosimii pielii (S);

- grosimea carnii in linie dreapta dintre canalul medular si

varful anterior al muschiului Gluteus medius (F).

Pe baza celor

doua masuratori se estimeaza procentul de tesut

muscular (M%) cu ajutorul unui algoritm.

Intrucat populatiile de porcine difera de la o tara la

alta, se pune problema ca aparatele si metodele sa fie omologate,

respectiv formulele de estimare sa fie calculate pe baza compozitiei

carcaselor de porcine din

Procedeele de prelucrare: fierberea in cazane si celule de fierbere, pentru sunci in forme; afumare calda in celulele de afumare pentru muschi file, ceafa afumata, etc; afumare rece in camere si tunele: pentru salam de vara, carnati afumati de porc, etc; maturare-uscare in depozite special amenajate cu ventialtie de aer: pentru salamuri si carnati.

Capitolul 1.2.: Analiza microeconomica

Furnizori

Majoritatea firmelor producatoare de preparate din carne isi furnizeaza singuri materia prima, acestia dispunand de ferme de animale si abatoare. Un exemplu elocvent il constituie grupul de firme Kosarom, infiintat in anul 1992 care include patru divizii: Agricola Tg. Frumos, Suinprod Roman, Kosarom Pascani, Avi Top Iasi si care desfasoara o gama completa de activitati de la producerea furajelor pana la cresterea animalelor si valorificarea materiei prime proprii. Valoarea totala a investitiilor realizate in ultimii ani la Kosarom Pascani se ridica la aproximativ 35 milioane de euro. La Avi Top au fost alocate peste zece milioane de euro pentru lucrari de modernizare si extindere, constructia unui abator cu o capacitate de sacrificare de 4.000 de capete pe ora, dar si a trei ferme ecologice.

In acelasi timp, pentru FNC Avi Top s-a alocat un milion de euro in modernizare. In ceea ce priveste Suinprod, fondurile investite s-au ridicat la circa 30 milioane de euro.

Kosarom are o capacitate de sacrificare de 300 de porci, respectiv 20 tone pe zi la transare. Capacitatea de productie la preparate din carne este de 30 de tone pe zi. Firma Kosarom Pascani a realizat anul trecut o cifra de afaceri de 21,5 milioane de euro, iar estimarile pentru acest an se ridica la 31,9 milioane de euro.

Reprezentantii firmei declara ca in acest an vanzarile Avi Top au crescut cu 40% fata de anul trecut, in timp ce la preparate din carne cresterea a fost mai usoara. Kosarom are o cota de piata de 2,3% la nivel national pe segmentul preparatelor din carne, iar pe zona Moldovei - de 6,78%, in timp ce in cazul Avi Top cota este de 1,19% la nivel national, conform oficialilor firmei.

Avi Top este specializata in cresterea puilor, iar Suinprod, a porcilor. Grupul dispune de capacitati de abatorizare la Avi Top si Kosarom, la cea din urma realizandu-se si procesarea.

Acelasi lucru il putem spune si despre firma Campofrio. Aceasta este prezenta in Romania din anul 1998, cand a achizitionat firma din industria carnii Tabco din Tulcea. Dupa deschiderea noii fabrici de la Buftea, aici vor fi pastrate partea de abatorizare si, partial, cea de procesare, avandu-se in vedere dezvoltarea unei linii de productie de mezeluri crud-uscate si de produse din peste, avand in vedere specificul zonei.

Campofrio este prezenta in

Alti producatori cum sunt Caroli Foods, Unicarm, Cristim etc, se afla in parteneriate stranse cu furnizorii de carne, cum sunt Agricola Prod, Cicalex S.A etc.

Publicul extern

Relatiile publice externe practicate de firme vizeaza legaturile acestora cu micromediul in care ei actioneaza.

Fiecare componenta a micromediului devine o categorie distincta de public careia intreprinderea i se adreseaza. Astfel, publicul extern este format din: furnizori, clienti, concurenti si organisme publice.

Organismele publice sunt categorii de public ce manifesta un interes efectiv- potential, ori care influenteaza capacitatea firmelor de a-si atinge obiectivele, precum:

organismele financiare (banci, societati de investitii) ce influenteaza capacitatea firmelor de a obtine fondurile necesare;

mijloacele de informare in masa;

organele de stat;

organele cetatenesti (organizatii ale consumatorilor, organizatii ecologice etc)

organismele publice locale (rezidentii din vecinatatea firmei, organizatii obstesti);

marele public

Clientii constituie componenta cea mai importanta, deoarece ei alcatuiesc piata de desfacere a oricarei intreprinderi, reprezentata de consumatori, utilizatori, angrosisti, agentii guvernamentale si internationale etc

Ultimii doi ani au consemnat o crestere constanta a pietei mezelurilor din Romania, cu un ritm de aproximativ 20% pe an, trend care se va mentine si in 2007. Asociatia Romana a Carnii (ARC), patronat care grupeaza procesatori romani ce produc aproape 60% din volumul total de mezeluri din Romania, estimeaza pentru acest an o cifra de afaceri sectoriala de aproximativ 850 milioane euro si un consum anual de circa 170.000 de tone, din care mai mult de 75% reprezinta consumul de produse ieftine din gama salamurilor, parizerului si carnatilor. ARC mai remarca pentru 2007 si o crestere a consumului de carne cu minimum 5%, pe fondul cresterii generalizate a veniturilor si, implicit, a costului zilnic al cumparaturilor.

Producatori precum Aldis, Cris-Tim, Campofrio,

Caroli se adreseaza clientilor cu venituri medii si chiar peste

medii. Mezelurile ieftine sunt

preferatele clientilor.

Lucrurile sunt mult mai simple daca privim piata mezelurilor din

perspectiva distributiei segmentelor de produse. Conform Nielsen,

salamurile reprezinta 41,7% din volumul total al produselor de pe

piata mezelurilor si au o cota valorica de 46,7%.

Carnatii si crenvurstii sunt al doilea segment ca

importanta pe aceasta piata, atat volumic, cat si

valoric: 35,3%, respectiv 34,3%. Carnatii bolognezi au o cota

volumica a clientilor de 16,6%, corespunzatoare unei cote

valorice de 11,2%. Varietatile de sunca au o pondere de

5,2% la volumele din piata si 6,8% din punctul de vedere al

cifrei de afaceri dezvoltate.

Cote mici au pateurile si specialitatile mortadella, care detin

impreuna 1,1% din totalul volumelor si 1% din punctul de vedere al

cifrei de afaceri. Distributia cotelor de piata pe segmentele de

produse arata ca vanzarile in Romania sunt orientate cu

predilectie catre salamuri, crenvursti si carnati,

produse care sunt, in majoritate, mai ieftine comparativ cu celelalte produse

existente pe piata care se incadreaza in sectiunea

specialitati. Aceasta concluzie reflecta, in cele din

urma, nivelul de trai din Romania, in special veniturile inca modeste

realizate la nivelul economiei nationale.

In perioada imediat urmatoare nu se intrevad schimbari majore cu privire la preferintele consumatorului roman, insa ARC spune ca vor creste cotele de piata ale produselor premium, in detrimentul celor mainstream, pe masura ce vor creste si veniturile consumatorilor romani.

Preparatele romanesti din carne se bucura de aprecierea unanima a consumatorilor autohtoni, care le percep ca fiind mai proaspete si mai apropiate de preferintele clientilor.

Principalele tipuri de clienti spre care se orienteaza producatorii de mezeluri sunt angrosistii. Se doreste o astfel de orientare, deoarece in urma unor studii realizate asupra dinamicii vanzarilor catre anumite tipuri de clienti, s-a constatat ca cele mai importante vanzari s-au inregistrat la aceasta categorie de clienti.

Astfel, principalele categorii de clienti tinta sunt:

Clientii de tip chiosc

Magazinele alimentare

Pizzeriile, restaurantele

Institutiile statului

Distributie

Nielsen Romania este singura companie

specializata in studii de piața care a reușit sa centralizeze

o parte din informațiile generale ale pieței mezelurilor. Informațiile

grupeaza distribuția cotelor de piața pe categoriile

reprezentative de produse, canalele de distribuție și volumele de pe

structura de retail. Prin urmare, studiul Nielsen este singura cercetare

profesionista care ofera date pertinente referitoare la evolutța

pieți mezelurilor.

Conform specialișilor de la Nielsen, in 2006, pe rețeaua de retail

s-au vandut 103.000 tone de mezeluri și produse din carne, cu o valoare de

piața de circa 1,3 miliarde lei, respectiv 400 milioane euro.

Asociația Romana a Carnii a consemnat pentru 2006 o valoare a

pieței de aproximativ 700 milioane euro, pentru un volum corespunzator

de 160.000 de tone. Explicațiile pentru aceste diferențe le

gasim in atomizarea pieței, in numarul mare de unitați

de vanzare proprii, deschise de producatori, precum și in faptul

ca in cercetarea Nielsen nu s-au luat in calcul alte nișe de

distribuție (rețelele cash& carry, locațiile HORECA,

spitalele, unitațile militare etc.), precum și volumele

exportate.

Specialiștii companiei Nielsen spun insa ca cifrele sunt comparabile,

in sensul ca diferențele de volume și de valori reprezinta

exact segmentul de distribuție care nu a fost calculat.

Produsele Reinert sunt distribuite in peste 2.500 de magazine traditionale

si in 80% dintre retelele internationale de retail. Bocaniciu

afirma ca societatea vrea sa fie prezenta mai puternic

si in magazinele traditionale in perioada urmatoare.

Principalul canal de distribuție pe piața de retail a mezelurilor in general și a salamurilor in particular, in 2006, au fost alimentarele. Pentru mezeluri, magazinele alimentare au o cota de piața de 68,8% la volume și de 64,8% din punctul de vedere al cifrei de afaceri dezvoltate. Proporții asemanatoare se regasesc și in cazul celui mai bine vandut mezel, salamul. Prin magazinele alimentare s-au vandut volume de marfa reprezentand 67,7% din total, cu valori ce reprezinta 62,8% din totalul pieței. Și intr-un caz și in celalalt, hiper/supermarketurile sunt a doua poarta de desfacere pe lanțul de retail, atat valoric, cat și volumic, care au 26,4% din piața mezelurilor și 30% din piata salamului. De subliniat ca in 2006, fața de 2005, a crescut cantitatea de marfa vanduta prin rețelele de hiper/supermarketuri, cu aproximativ 7%, atat la salam, cat și la nivelul intregii game de mezeluri.

Capitolul 2: Analiza ramurii/concurenței

Furnizori și importuri

Romania este in continuare dependenta de importuri, o mare parte din cantitatea necesara pentru procesare provenind din import, datorita calitații și a prețurilor mai bune. Cea mai mare parte a procesatorilor din top apeleaza la importuri de carne, insa exista și companii care și-au creat ferme proprii pentru a-și asigura necesarul. Un astfel de exemplu este Kosarom. Grupul de firme Kosarom include patru divizii: Agricola Tg. Frumos, Suinprod Roman, Kosarom Pașcani și Avi-Top Iași, care desfasoara o gama completa de activitați, de la producerea furajelor pana la creșterea animalelor și valorificarea materiei prime proprii. Potrivit reprezentanților Asociației Romane a Carnii (ARC), dupa primele 11 luni ale anului trecut se remarca o scadere a importului de carne la bovine de 8.800 de tone, fața de 37.500 de tone in perioada similara din anul anterior, la porc cu o cantitate de 176.000 de tone fața de 187.000 de tone in primele 11 luni din 2006, dar și la pasare, cu 120.000 de tone, comparativ cu 144.000 de tone in 2006. Cantitațile s-au redus și la organe - de la 32.000 in 2006 la 22.000 de tone anul trecut -, in timp ce la slanina importurile s-au ridicat la 23.000, fața de 29.000 de tone in perioada similara din anul anterior. In același timp, s-au triplat importurile de mezeluri, pana la 9.500 de tone, comparativ cu 3.600 de tone in 2006, pe fondul stagnarii exporturilor romanești din cauza existenței focarelor de pesta porcina.

Marii jucatori

Piata interna a carnii, cu o valoare de aproximativ un miliard de euro, este dominata de un numar de cațiva jucatori, care, de altfel, dau trendul pieței. Pe lista celor mai mari competitori se numara doua companii romanești, Cris-Tim, firma patronata de Radu Timiș, alaturi de Aldis Calarași, deținuta de George Naghi. Alaturi de acestea, in topul celor mai mari firme intra și companii cu capital strain sau dezvoltate in Romania de oameni de afaceri straini, precum Angst, Caroli, Campofrio.

Cris-Tim

Caroli

Angst

Mica Elveție

Ambasador

Ana Catering

Ana Hotels

Becker Brau

Casa Romaneasca

Carrefour

Hilton

Ibis

Intercontinental

Intermacedonia

La Mama

Marriott

Metro

Parc

Perla

Primavara

Cora

Kaufland

Sofitel

XXL

Aldis

Principal Company

Campofrio

Consumatorul este in centrul a tot ceea ce facem: orice produs nou este lansat pe piața in urma testarii și acceptului dat de catre consumatorul obișnuit.

Atenția pentru detalii: un produs trebuie sa fie gustos, natural, cu o eticheta eleganta care-i adauga un plus de valoare.

Munca fiecarui angajat Campofrio se regasește in produsul cumparat de fiecare consumator.

Puterea exemplului este definitorie, numeroșii competitori incearca sa ne imite produsele de succes. (ex. Sunca York)

Originea spaniola a Grupului Campofrio ne ofera avantajul 'know how-ului' European.

Finețea produselor este un avantaj caștigat in ani de munca și care ne obliga in viitor.

Respectul fața de consumatori, de angajați și fața de competitori ne definește ca firma.

Increderea ca putem fi cei mai buni și ca putem invața de la consumatorii și clienții noștri.

O companie care dorește sa creasca in mod constant de la an la an și al carei principiu și slogan este “alimente pentru o viața sanatoasa”.

Produse

o Salamuri

Crude-uscate

Salam Palaciego PREMIUM ~0,4 kg Vrac 120 zile

Salam Rustic PREMIUM ~0,4 kg Vrac 120 zile

Salam cu Piper PREMIUM ~0,4 kg Vrac 120 zile

Salam Secuiesc PREMIUM 0,5 kg Vrac și vid 20 / 40 zile

Salam de Casa PREMIUM 0,4 kg Vrac și vid 20 / 40 zile

Salam de Vara Extra PREMIUM ~0,4 kg Vrac și vid 30 / 60 zile

Salam de Vara MEDIUM ~0,5 kg Vrac și vid 30 / 60 zile

Salam Tradițional MEDIUM ~0,4 kg Vrac și vid 20 / 37 zile

Salam Alpin MEDIUM ~0,4 kg Vrac și vid 20 / 37 zile

Salam Italian MEDIUM ~0,4 kg Vrac și vid 20 / 37 zile

Salam Clip MEDIUM ~0,4 kg Vrac și vid 20 / 37 zile

Salam de Porc MEDIUM ~0,4 kg Vrac și vid 20 / 37 zile

Pasteurizate

Salam Victoria

Salam cu șunca

Salam Dunarean

o Parizere

Parizer Tradițional MEDIUM 2 kg Bucata 90 zile

Parizer Pasare MEDIUM 1 kg Bucata 90 zile

Parizer Pasare MEDIUM 0,4 kg Bucata 90 zile

Parizer Picant MEDIUM 2 kg Bucata 90 zile

Parizer cu Masline MEDIUM 2 kg Bucata 90 zile

o Carnați

CARNAȚI CABANOS EXTRA PREMIUM - Vrac 20 zile

CARNAȚI CABANOS EXTRA PREMIUM 0,3 kg Vid 37 zile

CARNAȚI CABANOS MEDIUM 1 kg Vid 37 zile

o Produse de post: NU

Unicarm

In anul 1994, SC UNICARM SRL s-a constituit ca

societate comerciala cu raspundere limitata, cu capital integral

privat. Activitatea economica a debutat in aprilie 1997 cu o

productie de 500 kg/zi, realizata cu un colectiv de 25 oameni. In

decembrie 1997 se realizau 2 tone/zi, in 20 sortimente, in decembrie 2003 40

tone/zi, in 90 sortimente.

In prezent, cu peste 1.400 angajati si o linie tehnologica

moderna, se realizeaza peste 210 produse si 50 sortimente de carne in

diferite forme de ambalare, productie care a situat compania, in anul

2005, in primele locuri pe tara la sectiunea Intreprinderi Mici

si Mijlocii.

Incepand din anul 2006 si pana in prezent s-au deschis 23 magazine proprii, de nivel supermarket, iar pana la sfarsitul acestui an se vor mai inaugura cel putin inca alte 7 magazine proprii.

Tehnologii: Din anul 2000 s-a urmat dezvoltarea pe etape si sectoare, conform unui plan care asigura cresterea productivitatii si calitatii produselor. Astfel, s-au marit si retehnologizat sectia de taiere, sectia de transare, sectiile de injectare si mezeluri si spatiile de maturare, fierbere si afumare, lucru ce a ajutat foarte mult la respectarea riguroasa a normelor europene cerute, a igienei si sigurantei alimentelor cat si normelor de mediu.

Perspective: Nivelul investitiilor in

echipamente de ultima generatie, reteaua de distributie

dezvoltata, filosofia si atitudinea noastra dinamica

si optimista, au drept rezultat pozitionarea

societatii noastre pe primele locuri din

Filosofia companiei :

Gandul cu care am pornit, gandul la care mereu ne

intoarcem este acela care vorbeste despre perseverenta.

Perseverenta in toate domeniile si in fiecare pas pe care il facem

este esentiala. Cu incredere in Dumnezeu, in eforturile depuse de angajati

si in tehnologia pe care o folosim, pasii nostri nu pot fi

indreptati decat inainte.

Transformarea

este esenta noastra. Drumul pe care il parcurgem este presarat

cu transformari. Politica noastra este aceea ca transformarea

prin imbunatatiri este singura viabila.

Ce am transformat? Am transformat subiectivitatea in obiectivitate si

astfel, cu credinta in Dumnezeu si fara

vulnerabilitate in gandire, continuitatea a devenit progres.

Am transformat topul prioritatilor si astfel tehnologia, igiena

si distributia au devenit primordiale.

Am transformat fiecare idee in

munca si astfel rodul cules este vizibil.

Produse

Agricola

Devotata principiilor calitații și traind cu intensitate pasiunea investita in satisfacția lucrului bine facut, Agricola Bacau imbina cele mai importante valori caracteristice unui producator din domeniul agroalimentar:

Inovația, uneori asumata cu temeritate, este ingredientul nelipsit proiectarii și realizarii noilor produse. Principala lor menire este sa concretizeze in rezultate așteptarile de azi și de maine ale consumatorilor și deseori chiar sa aduca aspirațiile viitorului in prezent.

Cercetarea – dezvoltarea are un rol determinant in stabilirea soluțiilor prin care sa se obțina produse care sa satisfaca nevoile și dorințele consumatorilor.

Aici, in laboratoarele creației, o echipa de experți lucreaza la realizarea unor noi rețete și forme de ambalare care au drept scop imbinarea profesionista și totodata placuta a tradiției romanești in gastronomie cu cerințele nutriționale ale unei alimentații echilibrate.

Brand-ul Agricola comercializeaza produse și sub egida altor 2 brand-uri, Salbac și Conagra. Primul inglobeaza produsele pe nișa crud-uscat, iar cel de-al doilea pe cea de fiert și afumat.

Produse

o Crud-uscate

Salamuri

Salamul de Sibiu

Salamul Ambasador

Salamul Banațean

Carnati

Babic

Ghiudem

Carnații Parma

Carnații Plai

o Fierte și afumate

Salamuri

Salamul Florentin

Salamul Moldova

Salamul deVara Extra

Salamul Agricola

Carnați

Carnați Trandafir

Carnați Oltenești

Cabanos

Parizer

Parizer Tradițional

Parizer de piept de pui

Concluzii concurența

- Piața preparatelor din carne este deținuta in proporție de 30% de principalii jucatori.

Grupul de firme CrisTim

Pricipalul producator de mezeluri de pe piața locala, deține in prezent o capacitate de producție zilnica de 150 de tone pe zi și intenționeaza sa dubleze aceasta capacitate in urmatorii trei ani pana la 300 de tone, investițiile CrisTim in producție depașind 30 mil. Euro.

- Cifra de afaceri: 86 mil. euro

Grupul Caroli

- Are o capacitate lunara de producție de aproximativ 2.500-3.000 de tone de salamuri fierte și 150 de tone de salamuri crud-uscate, ceea ce inseamna o producție zilnica de aproximativ 90 de tone de salamuri fierte și cinci tone de salamuri crud-uscate. 12% din piața de mezeluri.

- Cifra de afaceri 2007: 55 mil. Euro

- Profit: 5.1 mil. Euro

Angst

- Cifra de afaceri: 62 mil. Euro

Aldis

- Capacitate de producție: 150 tone pe zi

- Cifra de afaceri: 75 mil. Euro

Tehnologii

Ambalare

Cris-Tim: tehnologia Gust +

o Aduce un plus de siguranța fara a modifica rețeta și gustul produselor deja existente;

Angst: ambalare in vid

Producție:

Caroli: Standardul HACCP (The Hayard Analysis Critical Control Point System)

Mediu

Unicarm: Din respect pentru mediul inconjurator s-a construit propria statie de epurare si incinerare ecologica luandu-se toate masurile de protectie a mediului.

Concurența indirecta

Postul reprezinta o ocazie in care publicul substituie produsele din carne cu produsele vegetale. Fiecare producator mare deține in portofoliul sau și salam, parizer sau carnați vegetali, pe baza de soia.

Concurența indirecta reprezinta pentru industria mezelurilor carnea din soia, in diferite forme, ca și produs substituibil.

Ca produse de soluții putem considera produsele consumate de catre persoanele vegetariene sau lacto-vegetariene, care nu consuma carne sub nicio forma.

Factori cheie de succes

Mixtura dintre inovație, calitate și utilizarea de rețete tradiționale;

Intrarea pe piața cu un produs cu totul nou;

Aglomerarea mare pe piața a producatorilor pe aceleași produse (carnații de Pleșcoi, salamul Victoria, salamul de vara, parizer de pui etc);

Parizer in vid (Angst);

Parizer vanatoresc in matz (Noi – Matache);

Lansarea unui produs care sa fie conceput intr-o ediție limitata sau exclusiv intr-o anumita perioada a anului;

Utilizarea și promovarea de tehnologii inovative de ambalare, producție și distribuție;

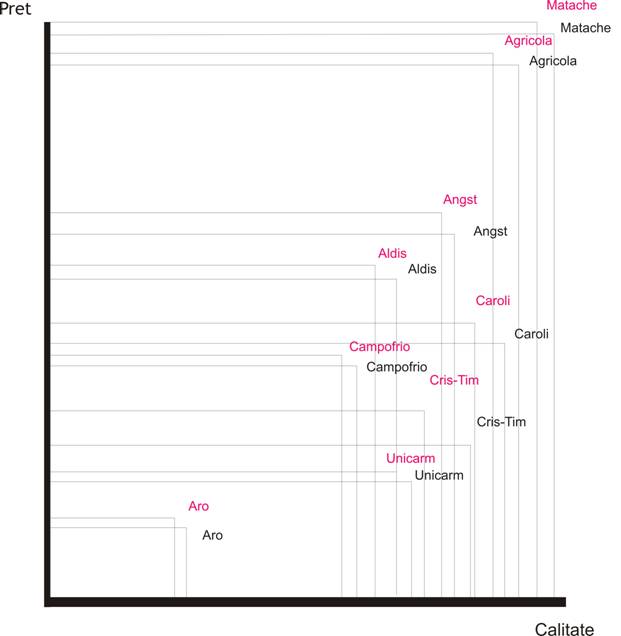

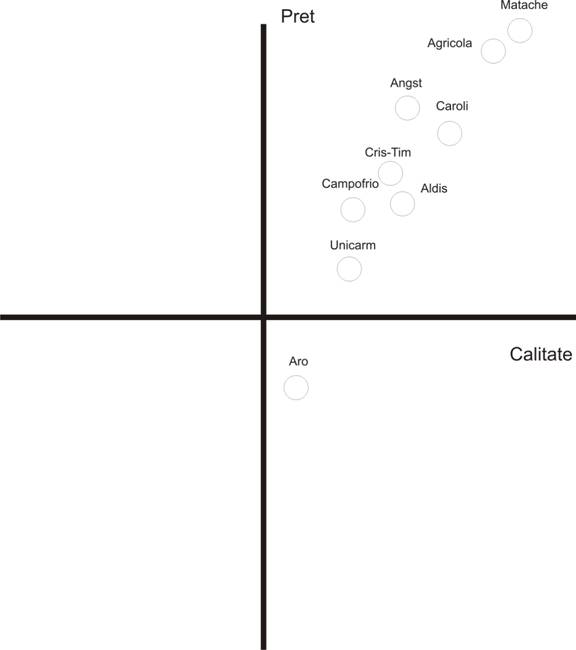

Poziționarea brandurilor din industria mezelurilor

Grafic stea pe coordonatele Preț/Calitate

Capitolul 3: Analiza pieței

Segmente

Super-premium: “Matache Macelaru’”

Premium: “Angst”, “Aldis”, “Cris-Tim”, “Campofrio”, “Reinert”, “Carolli”

Mainstream: “Unicarm”, Angst”, “Aldis”, “Cris-Tim”, “Campofrio”, “Reinert” , “Carolli”

Buget: “Aro”, “Tomis”

Pentru primul segment, brandul “Matache Macelaru’” este singurul care a fost promovat ca fiind super-premium. Ceea ce il diferențiaza de celelalte este faptul ca in gama de produse nu se regasește parizerul, care este de obicei considerat un produs tip buget.

Pentru segmentul al doilea și cel de-al treilea, brandurile notate mai sus se refera și la produse premium și la produse mainstream. Astfel, “Aldis” sau “Cris-Tim” au totodata și produse extra și produse accesibile tuturor. Insuși managerul “Aldis” a spus: „Consumatorii sunt de toate varstele, iar produsele sunt realizate pentru toate preferințele, pe gustul tuturor”. “Unicarm-ul”, datorita prețurilor accesibile, se incadreaza doar in segmentul mainstream. Segmentul buget este cel care se refera la produse foarte ieftine, iar produsele “Aro” și “Tomis” sunt cele mai accesibile din punct de vedere al prețului. In ceea ce privește acest segment , putem spune ca majoritatea romanilor opteaza pentru cele mai ieftine produse. Aceasta este și concluzia unui studiu realizat in Romania, citat de Realitatea TV. Salamul reprezinta aproape 40% din totalul vanzarilor de mezeluri din ultimul an, carnații peste 20%, iar parizerul peste 15%. Astfel, din cele peste 160.000 de tone de mezeluri consumate anual in Romania, trei sferturi sunt reprezentate de salam, parizer și carnați. Foarte mulți dintre cei care cumpara mezeluri ieftine nu cumpara o bucata mare, ci cateva felii, cat pentru o masa sau doua. Chiar și asa, volumul vanzarilor a crescut in ultimul an de la 12% la 16%.

Profil de consumator

Cunoașterea profilului de consumator este esențiala in determinarea succesului unei companii. In acest sens este necesara o cercetare a acestui aspect, cercetare care poate fi calitativa sau cantitativa.

Super-premium

intre 35-55 ani;

mediul urban;

venituri mari;

educație superioara;

nevoi/preferinte

consumatori de lux, care doresc produse scumpe atat pentru calitate, cat și pentru imagine;

consumatori responsabili, care sunt dispuși sa plateasca mai mult pentru produse mai sanatoase și mai sigure ( deoarece in general calitatea produsului este relevanta in funcție de preț: un produs mai scump este de obicei mai bun);

consumatori care cumpara produsul pentru legatura emoționala cu brandul;

consumatori care cumpara produsul pentru loialitatea fața de marca;

Premium

intre 35-55 ani;

mediul urban;

venituri medii și mari;

educație medie și superioara;

nevoi și preferințe:

consumatori care cumpara produsul pentru calitatea sa, iar in ceea ce privește alimentația, sunt interesați de produse sanatoase și cat mai naturale;

consumatori care cumpara produsul pentru ideea de tradiție;

consumatori care cumpara produsul pentru loialitatea fața de marca;

consumatori care cumpara produsul pentru legatura emoționala cu brandul;

consumatori care cumpara pentru valoarea nutritiva bogata;

Mainstream

intre 18 și 55 ani;

mediul urban și mediul rural;

educație medie;

nevoi/preferințe

consumatori care cumpara produse datorita diversitații de produse;

consumatori care cumpara datorita diversitații de prețuri accesibile;

consumatori care cumpara produsul datorita modalitații rapide de consum;

consumatori care cumpara produsul pentru termenul de valabilitate extins;

Buget

intre 18 și 80 ani, in special pensionarii;

mediul urban și rural;

venit scazut;

educație slaba;

nevoi/preferințe:

consumatori care cumpara produsul pentru prețul foarte mic;

consumatori care cumpara produsul pentru modalitatea ușoara de consum;

Capitolul 4: Analiza interna

Figura 1: Organigrama unei companii producatoare de mezeluri

Intr-o companie producatoare de mezeluri organigrama departamentelor constituiente poate fi considerata ca fiind asemanatoare cu cea a oricarei altei companii ce produce și comercializeaza bunuri sau servicii.

In cazul unei companii producatoare de mezeluri, managementul general și implicit cel care ocupa funcția de director general are rolul de a superviza și interveni in activitatea tuturor departamentelor pe care le are in subordine, departamente care reprezinta in definitiv compania. Directorul general deține autoritatea deplina avand puterea de a lua orice decizie in legatura cu activitatea și evoluția companiei. El este numit in funcție de catre „proprietarul/proprietarii” companiei, acționari majoritari care urmaresc intotdeauna obținerea de profit.

Departamentul de marketing este cel care preia intr-o oarecare masura o parte din atribuțiile directorului general, supervizand activitatea tuturor celorlalte departamente și folosindu-se de datele preluate pentru promovarea și lansarea produselor vechi și noi in condinții care sa asigure un profit. De asemenea, departamentul de marketing coordoneaza conceptele creative, gestioneaza spații media și realizeaza cercetari de piața specifice.

Departamentul de cercetare ocupa, alaturi de departamentul de marketing, una din pozițiile esențiale in cadrul unei companii producatoare de mezeluri. In cadrul acestui departament persoane specializate in acest domeniu cauta in mod constant modalitați și tehnici noi de producție și ambalare a produselor. De asemenea, beneficiind de obicei de laboratoare dotate cu aparatura de ultima generație, munca celor din departamentul de cercetare este privita ca fiind esențiala in dezvoltarea industriei mezelurilor in sine.

Departamentul economic sau departamentul financiar cum este denumit in unele intreprinderi, are ca principal obiectiv planificarea, indrumarea și urmarirea activitații economico-financiare a companiilor.

In acelasi timp, prin activitatea desfasurata de acest departament, se realizeaza obiectivele firmei referitoare la obtinerea si folosirea mijloacelor financiare necesare activitatii de exploatare si de investitii, precum si operatiunile contabile ce privesc inregistrarea, evidenta si miscarea in expresie valorica a fenomenelor economice din cadrul companiilor, la intervale determinate de timp.

Activitatile de natura financiara se refera la obtinerea si folosirea rationala a resurselor financiare necesare companiilor. Prin aceste activitati se urmareste asigurarea echilibrului financiar, prin realizarea in timp a egalitatii intre resursele disponibile si nevoile financiare.

Departamentul Resurse Umane ocupa un loc fruntaș in topul principalelor departamente ale unei companii intru-cat potențialul uman din cadrul acesteia reprezinta un atuu important in competiția pentru eficiența. O companie ai carei angajați lucreaza cum trebuie, respectandu-și programul și atribuțiile are o șansa in plus sa obțina un profit considerabil.

De asemenea, activitatea acestui departament consta și in organizarea de training-uri pentru angajații companiei, cursuri de specializare precum și oferirea de bonusuri atunci cand eforturile acestora au dus la obținerea succesului companiei și la creșterea cifrei de afaceri.

Departamentul vanzari reprezinta, intr-o oarecare masura, elementul cheie care asigura profitul unei companii.

Responsabilii de acest departament și angajații care fac parte din acest departament asigura, bineințeles, vanzarea produselor. De asemenea, alaturi de cei din departamentul Marketing, hotarasc și implementeaza tactica de vanzare potrivita, aleg mediile (magazinele) unde se vor vinde produsele și stabilesc relații intre companie și intermediari pentru a majora profitul.

Activitatea departamentul de producție consta in fabricarea produselor ce reprezinta obiectul principal de activitate al companiei. Acest proces de „fabricare” presupune transformarea materiilor prime in produse finite și ambalarea acestora. Companiile producatoare de mezeluri din țara noastra au in fabricile de producție secții specializate in ambalarea produselor.

In cadrul departamentul de aprovizionare au loc doua activitati esentiale :

1. Aprovizionarea tehnico-materiala (achizitiile), avand ca scop asigurarea completa,

complexa si la timp a firmei cu materialele necesare realizarii neintrerupte si in conditii cat mai bune a procesului de fabricatie ;

2. Gestiunea stocurilor de materii prime si materiale, urmarindu-se alegerea locurilor de stocaj, a unei nomenclaturi de materiale si codificarea lor, determinarea nivelurilor diferitelor categorii de stocuri, implementarea unor metode rationale de gestiune a stocurilor.

Pentru a facilita acest proces al aprovizionarii, companiile producatoare de mezeluri au propriile lor abatoare sau proprii lor furnizori, astfel menținandu-se calitatea și diferențierea pe piața fața de competitori.

Departamentul de control al calitații asigura calitatea produselor prin realizarea unor procese de verificare minuțioase atat la nivelul producției cat și la nivelul produsului finit. Acest departament reprezinta cel care:

- stabileste criteriile de acceptabilitate la receptia calitativa a produselor semifabricate si la materiile prime;

- verifica lotul aprovizionat urmarind din punct de vedere calitativ conformitatea lotului in functie de criteriile de acceptabilitate aprobate de conducerea societatii;

- verifica parametrii de lucru care influenteaza calitatea produsului;

- participa la activitatile de omologare interna a produselor;

- intocmeste proceduri generale si specifice;

- verifica inregistrarile produselor conforme si neconforme in procesul de productie;

- verifica prin sondaj conformitatea produselor;

- stabileste metode de incercari pentru produse;

- participa la evaluarea ofertelor prezentate de responsabilul cu aprovizionarea;

- intocmeste documentele de calitate care insotesc marfa;

- verifica si inregistreaza produsele returnate stabilind totodata destinatia acestor produse;

- raspunde de distribuirea si arhivarea :

procedurilor specifice;

instructiunilor de lucru;

standarde de produs;

specificatii tehnice pentru materiile prime;

- raspunde de verificarea metrologica și calibrarea dispozitivelor de verificare a calitații produsului.

Influența altor departamente

Intre toate aceste departamente exista o oarecare interdependența fara de care companiile producatoare de mezeluri (și nu numai) nu ar putea funcționa la o capacitate maxima. Tocmai aceasta interdependența asigura succesul unei companii.

In ceea ce privește industria producatoare de mezeluri, in afara de colaborarea dintre departamentul de marketing și toate celelalte departamente, exista și o serie de procese de colaborare mai puțin vizibile dar la fel de importante.

De exemplu, departamentul de resurse umane colaboreaza cu departamentele de producție, cercetare și vanzare. Cu cel de producție la un nivel ridicat intru-cat acest departament angajeaza personalul care lucreaza in procesul de producție. Pentru cei din departamentul de cercetare asigura realizarea unor contracte de colaborare cu oameni de știința renumiți care ar putea crea produse și tehnologii noi, iar in ceea ce privește colaborarea cu departamentul de vanzari, cei din departamentul de resurse umane recruteaza persoanele cele mai capabile pentru a reprezenta firma in fața intermediarilor și pentru a prezenta oferta clienților direcți.

Departamentul de control al calitații nu asigura doar calitatea produselor ci le imprima acestora calitatea esențiala pe care mai tarziu cei din departamentul de vanzari, la sugestia celor din departamentul de marketing, ar prezenta-o ca fiind produsul in sine.

Surse de avantaj concurențial durabil

Colaborarea dintre departamentul de resurse umane și cel de cercetare ar putea reprezenta una din principalele surse de avantaje concurențiale durabile. Recrutarea unor oameni de știința remarcabili dar și ai unor cunoscatori ai domeniului care pe langa dorința de a face știința au și spiritul invetiv, creativ, poate constitui un atuu esențial in diferențierea dintre o companie și celelalte care fac parte din industrie.

De asemenea, o colaborare fructuoasa intre departamentele de producție și vanzari ar putea aduce un profit care sa intreaca așteptarile și prognozarile anterioare.

Capitolul 5: Concluzii și premise pentru lansarea produsului nou

Concluzii

De pe piața romaneasca de mezeluri lipsește sortimentul de parizer vanatoresc, care poate fi inclus intr-un segment premium;

Diferența dintre producatorii care pretind calitatea ridicata si prețul redus (raport calitate/preț foarte bun) și cei care pretind calitatea ridicata și preț ridicat;

Piața permite lansarea unui produs inovator, care poate reprezenta o rețeta de succes;

Consumul de mezeluri pe cap de locuitori mediu pentru Romania este 9-10 kg pe an;

Economia este in creștere, investițiile din UE avand o contribuție esențiala, și de asemenea criza financiara care nu a afectat intr-o masura atat de mare țara noastra;

Totusi, creșterea industriei mezelurilor este preconizata a fi de patru ori mai mica decat cea din 2007, din cauza saturarii pieței;

Lansarea unui produs care sa fie produs intr-o ediție limitata sau exclusiv intr-o anumita perioada a anului, practica ce nu mai e intalnita pe piața din Romania.